はじめに

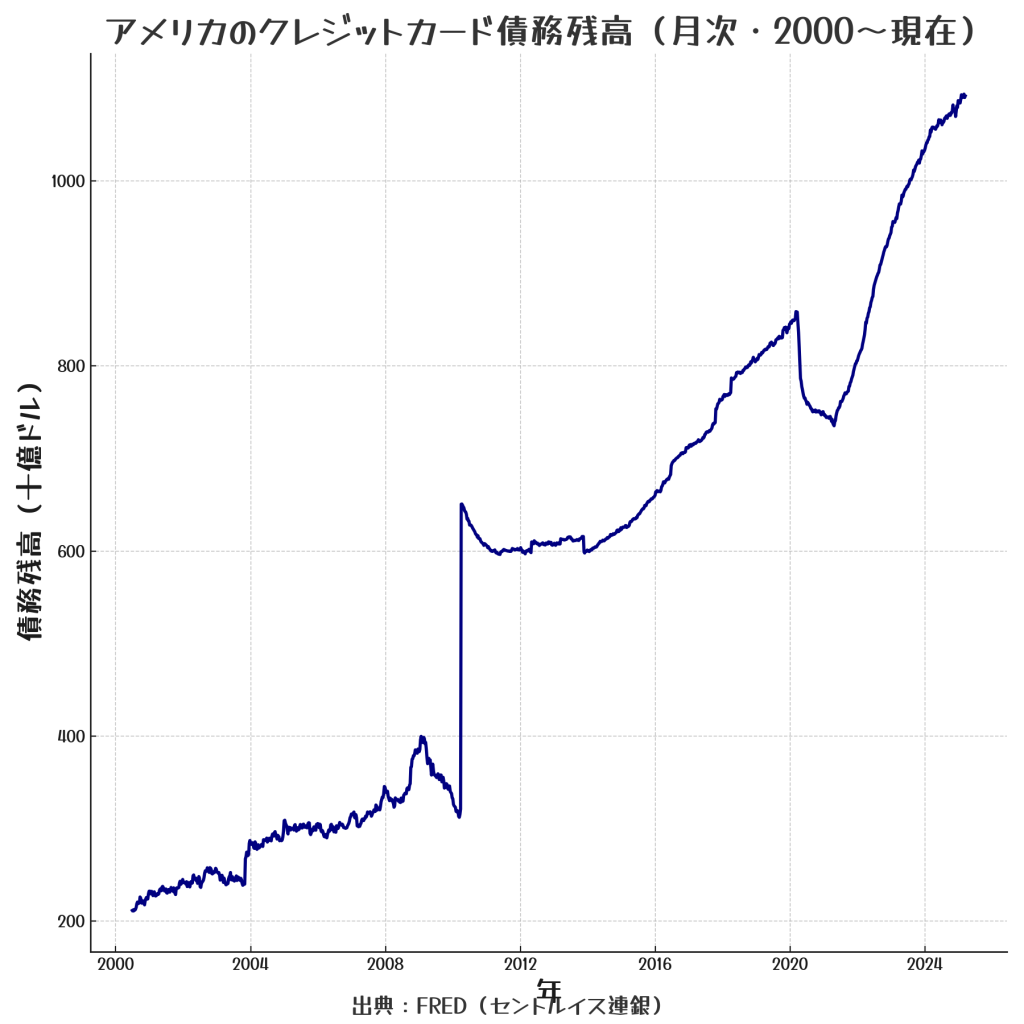

アメリカのクレジットカード債務残高が過去最大を更新しました。

その額、1.13兆ドル(約170兆円)。日本の国家予算に迫る規模です。

若年層を中心に返済の遅延も増加し、SNSなどでは「またリーマンショックのような金融危機が来るのでは?」という声も聞かれます。

本当に、今の状況はサブプライムローン危機の再来なのでしょうか?

過去と現在の違いを、「データ」と「構造」で比べながら、冷静に見ていきましょう。

米国クレジットカード債務は今どうなっているのか?

まずは事実から。

米連邦準備制度(FRB)のデータによると、アメリカのクレジットカード債務は以下のように推移しています。

- 2019年:9,300億ドル

- 2023年:1.13兆ドル

コロナ禍で一時減少したものの、再び急上昇。

インフレや金利上昇により、消費者の支払い能力に負担がかかっているのが現状です。

「第2のサブプライム」説の根拠と不安

この状況を見て、「また金融危機が来るのでは」と感じるのは自然なことです。

実際、2008年のリーマンショックの引き金も、個人債務(住宅ローン)の急増と延滞でした。

では、今のクレカ債務は当時と何が似ていて、何が違うのでしょうか?

クレジットカード債務とサブプライムローンの違い

アメリカのクレジットカード債務が過去最大の1.13兆ドル(約170兆円)を突破し、「次はクレジット危機か?」と懸念する声が高まっています。

ただし、この動きが2008年のサブプライムローン危機と同じ構造かというと、答えはNOです。

ここでは、両者の違いを具体的な仕組み・データとともに整理してみましょう。

① 複雑すぎた「再証券化」と、今の単純なABS

2000年代の住宅バブルでは、「サブプライムローン」を束ねて証券化した「MBS(住宅ローン担保証券)」が大量に出回っていました。

さらにそれらMBSを複数組み合わせて作った「CDO(債務担保証券)」、それをさらにパッケージした「合成CDO」など、複雑すぎて中身が見えない商品が横行。

リスクがどこにあるか分からなくなり、一部が破綻しただけで市場全体が信用不安に陥る構造だったのです。

一方、現在のクレジットカード債務は、「クレジットカードABS(Asset-Backed Securities)」としてシンプルに証券化されています。

CDOのような再証券化商品にはほぼ組み込まれておらず、仕組みも透明でリスクも比較的明確です。

② 格付け機関の評価も「健全な範囲」

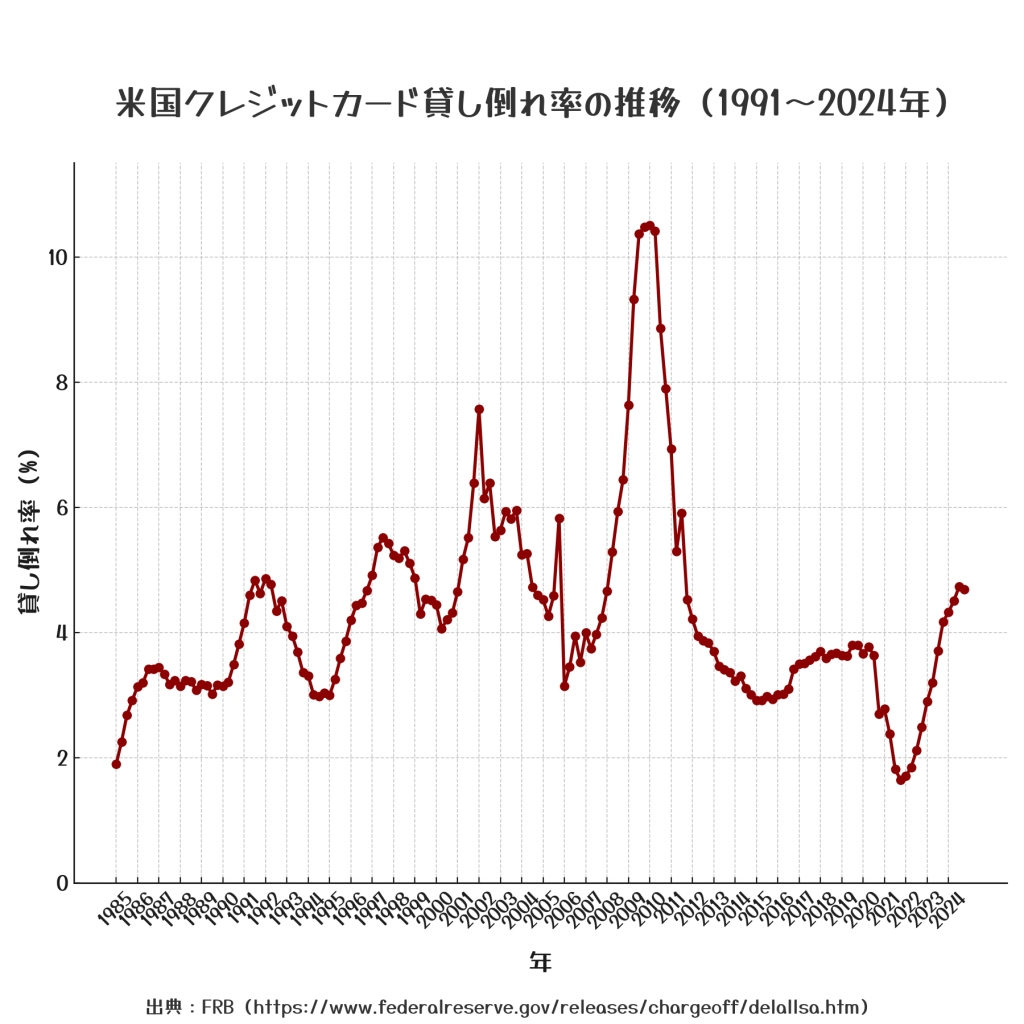

米格付け機関Fitch Ratingsが2023年末に公表したデータによると:

- クレジットカードABSの延滞率(60日以上遅延)は2023年12月時点で 1.32%

- コロナ直後の水準(0.9〜1.0%)よりは上昇しているが、リーマンショック前後のピーク(2%超)には達していない

さらに、2024年初頭の評価では:

- AAA格のABS商品は健全と判断され、安定したキャッシュフローが維持されている

- フィッチは「一部消費者層のストレス増加には注視が必要だが、構造的にリスクは限定的」と報告

→ 債務の増加 ≠ 危機的状況 ということが数字からも読み取れます。

また、米連邦準備制度(FRB)のデータによると2024年第四半期のクレジットカード債権貸し倒れ率は4.7%となっており、リーマンショック後の最高値である10.5%の半分未満となっています。

③ 担保の違いがリスク連鎖を抑える

サブプライムローンは「住宅ローン」ですから、担保は不動産でした。

ところが、価格が暴落したことで「ローン残高 > 住宅価値」というアンダーウォーター状態になり、返済放棄が続出。

これが不動産価格のさらなる下落、そして金融機関の不良債権化の連鎖を招いたのです。

一方、クレジットカード債務は無担保です。

仮に債務不履行が発生しても、資産市場や担保価値が暴落するような連鎖は起きません。

④ 金融機関のリスク集中度がまったく違う

2008年当時は、特定の投資銀行がサブプライム商品を過剰に保有していました(リーマン、ベアー・スターンズなど)。

そのため、ひとたび損失が出ると一気に破綻・連鎖破綻が進行したのです。

一方、クレジットカード債務は、アメリカのメガバンク(JPモルガン、バンカメ、シティなど)を中心に分散して取り扱われており、1社にリスクが集中していないのが特徴です。

⑤ 現在の規制とモニタリング体制

リーマンショック以降、アメリカでは金融商品や金融機関への規制が大幅に強化されました。

- 証券化商品の格付け・開示義務

- 投資家保護の仕組み(トリガー条項など)

- ストレステストの導入 など

これにより、たとえ消費債務が拡大していても、システミック・リスク(金融システム全体への波及)につながりにくい構造が構築されていると評価されています。

まとめ

| 比較項目 | サブプライム危機 | クレカ債務(現在) |

|---|---|---|

| 証券化商品 | MBS・CDO(複雑) | ABS(単純) |

| 格付け・透明性 | 不透明、再証券化でブラックボックス化 | 格付け付き、仕組みがシンプル |

| 担保の有無 | 住宅あり → 価格下落で連鎖 | 無担保 → 価格連動なし |

| 金融機関のリスク | 一部に集中(リーマンなど) | 分散して管理されている |

| 監視体制 | ほぼなし(当時) | 強化済(Dodd-Frank法など) |

一見似て見える「個人債務の拡大」ですが、当時と今では“仕組み”がまったく違うということが、こうした構造とデータから読み取れます。

編集後記(日本で暮らす私たちにとって)

日本(私の場合富山)にいると、アメリカの金利やクレジットカード債務の話はどこか遠い国のことに思えます。

でもここ最近、「ガソリンが高い」「電気代が上がった」「スーパーでの買い物が前より高くつく」と感じること、ありませんか?

実際、富山市の2025年1月の消費者物価指数(CPI)は前年同月比+3.8%と、10年ぶりの大きな伸びを記録しました。

これは全国平均とほぼ同水準で、輸入品の価格高騰や円安の影響を富山でもしっかり受けていることを示しています。

今回取り上げたアメリカのクレジット債務も、すぐに私たちの暮らしに直結する話ではないかもしれません。

でも、「どこかで起きている金融の変化が、数ヶ月後に私たちの生活にじわじわ反映される」というのは今や珍しくない現象です。

だからこのメディアでは、ニュースで見かけた世界や日本の社会ことを分析してわかりやすく共有することを目指しています。

また気になる話題があれば、ぜひ覗いてみてください。

コメントを残す